2月房企融资持续下滑,信用债一枝独秀

2022-03-09 10:34:09 来源: 中指研究院

本月要点

· 融资概况:市场、假期双重影响,单月融资总额再度下降。

· 融资结构:信用债韧性不减,其他渠道保持低位。

· 融资利率:累计平均利率同比下降,房企融资成本压力缓解。

· 企业融资动态:万科发行额度最高,金科融资成本最高。

一、融资概况:

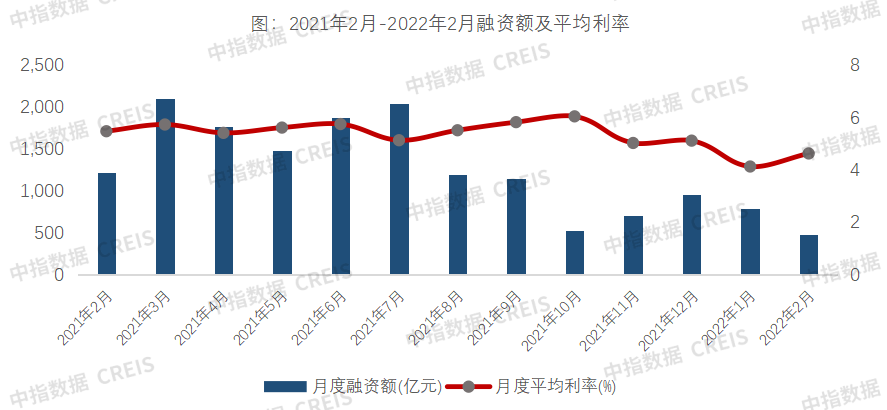

市场、假期双重影响,单月融资总额再度下降

2022年2月房地产企业非银融资总额为792.2亿元,同比下降60.5%,环比下降39.2%,延续了1月融资的收缩态势。行业平均利率为4.62%,同比下降0.85个百分点,较上月微升0.5个百分点。持续低压的融资环境叠加春节假期,本月融资额较上月再度下滑;其中海外债及ABS的大幅收缩是融资总额下降的主要因素。

二、融资结构:

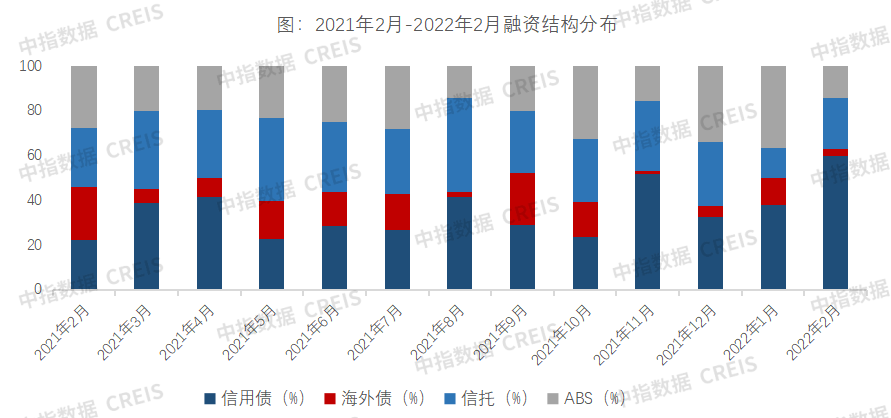

信用债韧性不减,其他渠道保持低位

从融资结构来看,2月信用债规模占比59.7%,海外债占比3.3%,信托融资占比22.9%,ABS融资占比14.1%。

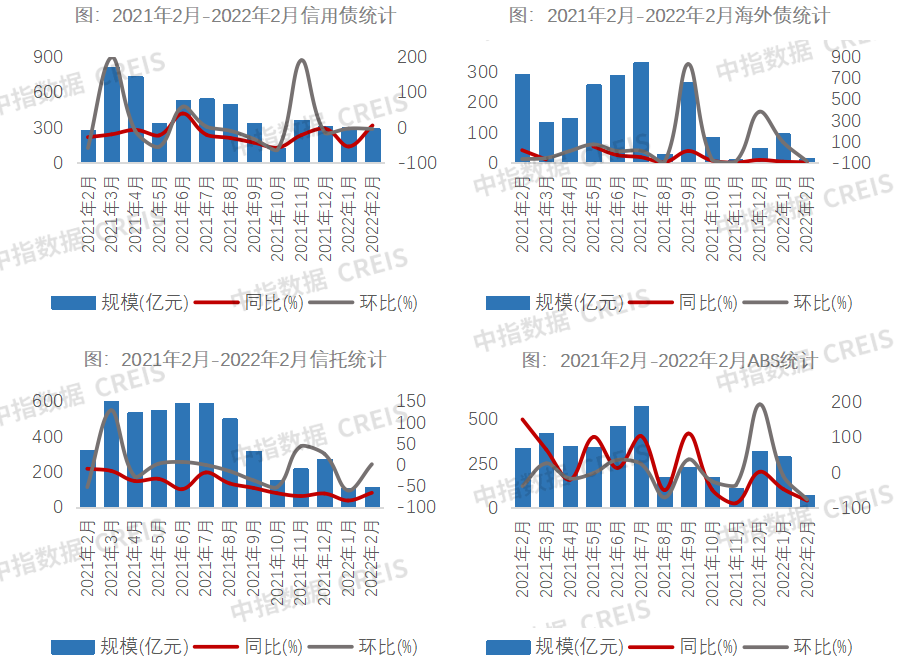

具体来看,房地产行业信用债融资同比微升5.9%,环比微降3.8%;海外债融资同比下降94.6%,环比下降83.5%,本月仅成功新发一笔债券,融资规模急剧收缩;信托融资同比下降65.7%,环比微增1.5%;ABS融资同比下降79.7%,环比下降76.5%。信用债、信托与1月差异不大,海外债、ABS收缩最为显著。

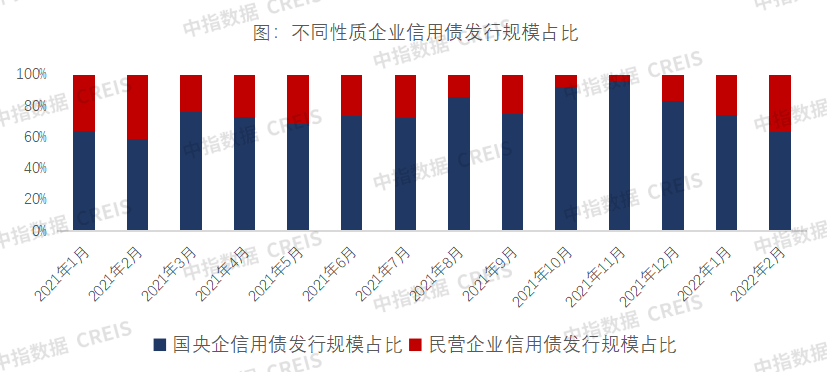

2月信用债的新发无论与去年同期还是与上月相比,均未出现大幅变化,再度体现了境内债券融资的韧性以及对市场的支撑作用,在低迷阶段成为融资的主力。此外,信用债融资充分适应行业发展趋势,根据融资目的不同,券种更为灵活多样,并购债、绿色债券均有发行。另外从发行人的企业性质来看,国、央企融资规模占比进一步下降,由2021年四季度高峰时的95.9%降至63.8%。在海外融资普遍受阻的情况下,境内市场对优质民营企业的认可度逐渐回升。

海外债仅有一笔新发债券;部分房企继续与债权人积极沟通,推进要约交换。开年以来,海外评级机构再次对多家房企下调级别或展望,表明海外投资人对当前房企流动性、偿债能力等问题仍持有较大的负面态度。在这种情形下,面临违约风险的房企应及时与债权人积极沟通,以正面回应换取债权人的支持,双方共同寻求纾困之道,既降低了信息不对称造成的不必要损失,也提升了债务化解的效率。当前行业信用处于脆弱阶段,需各家房企共同维护,提振行业平稳发展的信心。

本月ABS发行种类仅包含CMBS/CMBN及供应链融资,分别占比55.4%、44.6%,种类有所减少;融资规模同环比均下降超70%,未能延续前期回暖趋势。受行业、政策双重冲击影响,信托融资仍保持低位。

三、融资利率:

累计平均利率同比下降,房企融资成本压力缓解

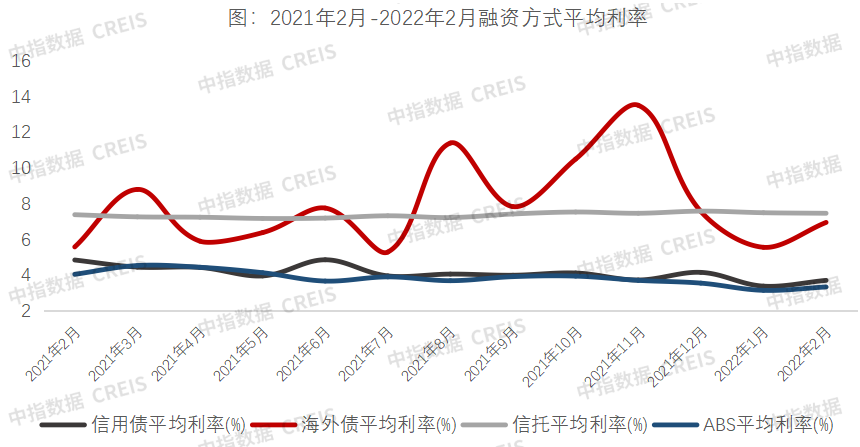

从融资利率来看,本月发行的信用债平均利率为3.71%,同比下降1.14个百分点,环比微升0.32个百分点;海外债发行利率为6.95%;信托融资利率托融资平均利率为7.46%,同环比基本持平;ABS平均利率为3.34%,同比下降0.71个百分点,环比微升0.19个百分点。

四、企业融资动态:

万科发行额度最高,金科融资成本最高

从典型房企债券发行来看,本月万科融资额度最高,合计人民币50亿元,平均融资利率2.99%。具体来看,典型房企中信用债利率最高的为金科,利率为8%;最低为苏高新发行的短期融资券,利率为2.3%。公开发行的海外债方面,龙光发行的股本挂钩证券利率为6.95%。

典型企业2月债券发行统计

备注:规模单位为亿元,海外债按当月最后一天汇率换算为人民币,利率单位为%

-

政策“上新”促市场“回暖”,多地加大对楼市支持力度

2024-05-07

-

实探“五一”假期楼市:新房项目花式促销

2024-05-06

-

中央定调消化存量房产 热点城市频出楼市新政

2024-05-05

-

新华社:“以旧换新”对房地产市场影响几何?

2024-04-30

-

取消限购、买房落户……楼市政策“加减法”接连出台

2024-04-30